Ist das Comeback des Geldmarkts schon wieder vorbei?

Carmignac’s Note

„Die Zinsen sind ein grundlegender Faktor jeder Berechnung und jedes Finanzgeschäfts.“

Der Konjunkturzyklus ist in vielerlei Hinsicht außergewöhnlich. Dies belegen die Marktschwankungen: 2022 ging es steil bergab, 2023 deutlich bergauf, eine beispiellose Straffung der Geldpolitik. Trotzdem haben sich viele Anleger und Sparer wie gewohnt von Gewinnstreben und Risikoaversion leiten lassen.

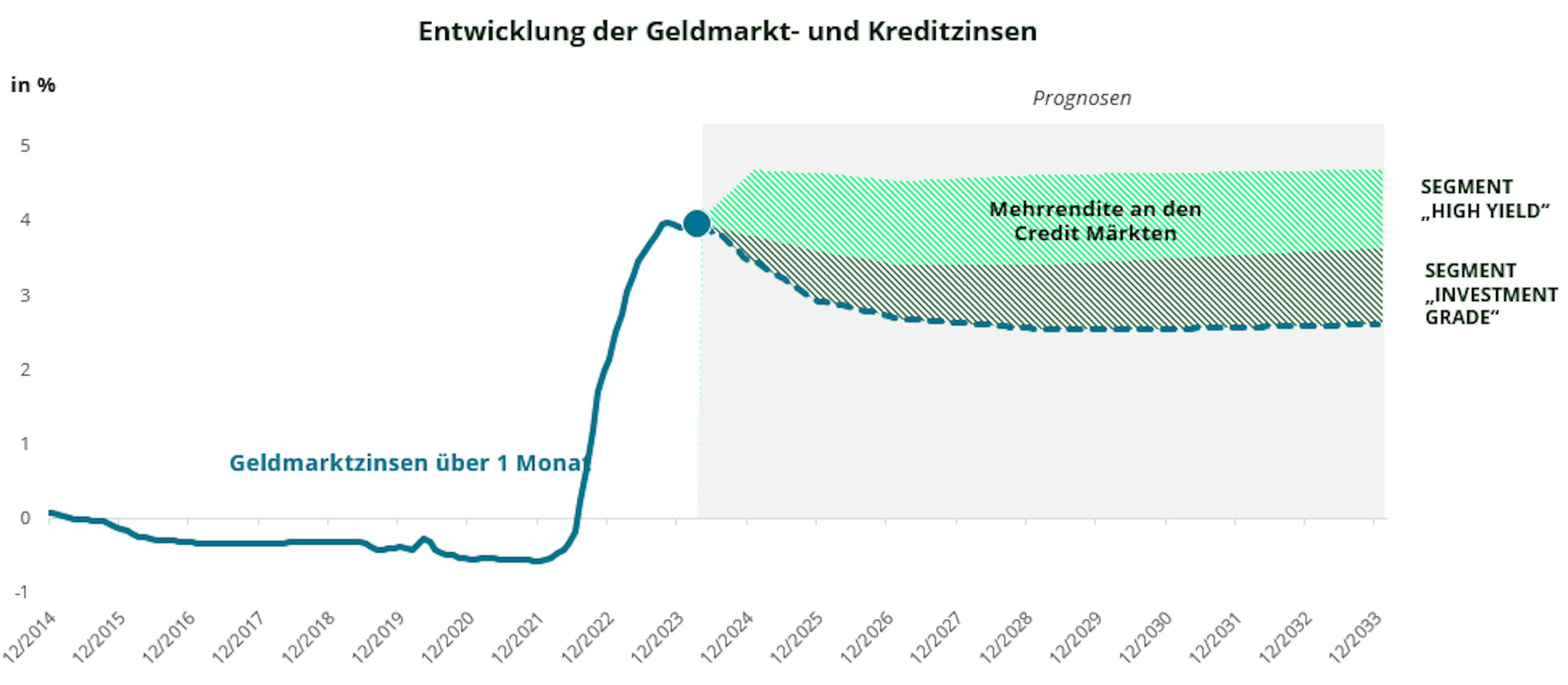

Sie machten den Anstieg der Geldmarktsätze (die blaue Linie in der Grafik)1 mit, weil sie sich einen attraktiven Gewinn2 (von aktuell bis zu 4% Nominalrendite – der blaue Punkt in der Grafik) erhofften, aber auch weil sie befürchteten, dass sich das Jahr 2022, in dem Aktien und Anleihen gleichzeitig zurückgingen, wiederholt.

Davon profitierten die Staaten: Die Programme zur Aufnahme von privatem Kapital in Europa waren ein voller Erfolg3 und auch das US-Finanzministerium konnte sich über kurzfristige Anleihen Kapital beschaffen. Aber auch Anleger profitierten, indem sie 2022 und im ersten Halbjahr 2023 sinnvollerweise den Geldmarkt bevorzugten. Dabei sollte man jedoch nicht den Kurswechsel der Zentralbanker und dessen Folgen außer Acht lassen. Immer mehr dieser Programme laufen nun aus. Der erwartete Rückgang der Geldmarktzinsen bedeutet, dass die Rendite am Geldmarkt künftig sinken wird (wie die blaue gepunktete Linie in der Grafik).

Anleger und Sparer sollten sich bewusst machen, dass der Nominalzins eines Geldmarktfonds oder eines Termingeldkontos zurzeit zwar attraktiv ist, aber mit zunehmender Laufzeit der Anlage wahrscheinlich sinken wird. Solange die Inflation und Zinserhöhungen nicht zurückkehren, werden die Zinsen an den Geldmärkten weiter sinken. Das bedeutet, dass Anleger und Sparer mit einem Reinvestitionsrisiko konfrontiert sind – dem Risiko, relative Verluste einzufahren, wenn die Renditen der aktuellen Anlagen zu einem niedrigeren Zinssatz reinvestiert werden.

Was kann man dagegen tun?

Man sollte sich jetzt schon für die Zukunft attraktive Renditen sichern. Die Credit-Märkte bieten ein Renditeplus, das Anleger sich für die kommenden Quartale oder sogar Jahre sichern können – der grün schraffierte Bereich in der Grafik entspricht der Zusatzrendite, die die Credit-Märkte zurzeit im Vergleich zu den Geldmarktzinsen bieten. Anders ausgedrückt: Jeder Anleger, der seine Geldmarktpositionen hält oder sein Kapital erst verspätet umschichtet, ist mit einem entgangenen Gewinn zwischen 1% und 2% pro Jahr konfrontiert – ein nicht unerheblicher Performanceverlust.

Die Neigung zu Strategien, die ein Performancevorteil bieten, dürfte zu einer guten Entwicklung der Carry Trades und zu einem Aufschwung der aktiven Verwaltung zulasten des Geldmarkts beitragen. Das Anlegerverhalten zu verstehen, das seinerseits in hohem Maße von den Handlungen der Zentralbanken abhängt, ist allein schon wegen der Auswirkungen auf das spekulative Verhalten der Anleger von entscheidender Bedeutung. Die Zinsen sind die Grundlage jeder Berechnung und jedes Finanzgeschäfts, um es mit Schumpeter zu sagen.

FALLSTUDIE

Angenommen, ein Anleger verfügt über 50.000 Euro, die er anlegen kann.

Wenn dieser Betrag auf den Geldmärkten mit einer Laufzeit von zwei Jahren angelegt wird:

Gilt entweder über die gesamte Laufzeit ein fester Zins von 3%, was am Ende 3.000 Euro ergibt. Das ist deutlich weniger als die aktuell 4% Zinsen gemäß der Geldpolitik der Europäischen Zentralbank, was damit zusammenhängt, dass der Markt bereits Zinssenkungen antizipiert.

Oder dieser Betrag wird in den kommenden beiden Jahren über kürzere Laufzeiten angelegt. Der angebotene Zins beträgt 4% in den ersten drei Monaten, aber anschließend sinkt er im Gleichschritt mit den Zinssenkungen der Europäischen Zentralbank binnen weniger Quartale bis auf 2% oder 2,5%. Schlussendlich kommen – auf der Grundlage der derzeitigen Erwartungen – 3.500 Euro dabei heraus.

Wenn dieser Betrag dagegen über zwei Jahre auf den Credit-Märkten angelegt wird, erzielt der Anleger auf der Grundlage der derzeitigen Erwartungen einen Gewinn von 3.800 Euro, wenn er sich für Investment-Grade-Anleihen entscheidet, bzw., ebenfalls auf der Grundlage der derzeitigen Erwartungen, 4.700 Euro bei einer Anlage in Hochzinsanleihen.

Einem aktiven Anleihemanager steht eine ganze Palette von Instrumenten zur Verfügung, um die Rendite eines Portfolios zu verbessern, darunter insbesondere die Credit-Märkte. Aber er kann auch versuchen, andere Performancetreiber zu nutzen, beispielsweise das Durations- oder das Inflationsmanagement. Dies wird vor allem ab der zweiten Jahreshälfte in 2023 deutlich, denn seitdem haben aktive Fonds erheblich bessere Wertentwicklungen als Geldmarktfonds erzielt. Natürlich ist das Zins- und Kreditrisiko höher, aber in einem Umfeld, in dem die Wirtschaft resilient ist, die Disinflation weitergeht und die Zentralbanker die Zinsen senken, könnten die Wertentwicklungen sehr stark auseinanderlaufen und Anlegern verdeutlichen, dass ihnen am Geldmarkt tatsächlich Gewinne entgehen.

2Die Zinsen, die diese Geldmarktinstrumente und anderen Produkte für private Sparer bieten, waren so attraktiv wie zuletzt während der Weltfinanzkrise 2008.

3Rekordströme in Sparbücher, z. B. allein 30 Milliarden Euro in französische „Livrets A“ und 35 Milliarden Euro in italienische „BTP Valore“.

Aktuelle Analysen

Donald Trump Makes the Rest of the World Great Again

![[Management Team] [Author] Thozet Kevin](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Thozet-Kevi.png?auto=format%2Ccompress&fit=fill&w=3840)