Familienunternehmen in fünf Diagrammen

Entwickeln sich Familienunternehmen besser als andere Unternehmen? Wenn ja, warum? Welche Struktur weist die höhere Rentabilität bezüglich der Öffnung des Kapitals oder der leitenden Generation auf? Wo findet man die leistungsstärksten Familienkonzerne? Das sind die Fragen, die sich bei der Investition in ein Unternehmen unter der Leitung und/oder im Besitz einer einzigen Familie stellen können.

1) Entwickeln sich Familienunternehmen besser als andere Unternehmen?

Der Datenbank Carmignac Family 500 zufolge hätte sich der Wert einer Anlage in einem Familienunternehmen im Januar 2004 18 Jahre später praktisch verdreifacht, was einem jährlichen Wachstum von 10,2% entspricht. Der Wert der gleichen Anlage in einem anderen Unternehmen wäre auf das 2,5-fache gestiegen, bei einem jährlichen Wachstum um durchschnittlich 7,9%.

Zu den Gründen für die bessere Wertentwicklung unter Leitung einer einzigen Familie zählen insbesondere:

- ein geringerer Verschuldungsgrad Das Verhältnis Nettoverschuldung/Ebitda zeigt, dass Familienunternehmen über mehr liquide Mittel verfügten als ihre Schulden betrugen (-0,07), gegenüber 0,9 (d. h. ungefähr ein Jahr für die Rückzahlung) bei anderen Unternehmen.

- eine höhere Rentabilität Die Eigenkapitalrendite („Return on Equity“ oder ROE) von Familienunternehmen belief sich im Oktober 2022 auf 15,1%, die Rendite auf das investierte Kapital („Return on Invested Capital“ oder ROIC) auf 10%. Zur selben Zeit belief sich die ROE anderer Unternehmen auf 13% und ihre ROIC auf 8,4%. Daran zeigt sich, dass Familienunternehmen von ihren Führungskräften besser geleitet werden;

- eine langfristige Strategie in Verbindung mit einer stärkeren Risikoaversion Im Bestreben, ihre Gewinne zu steigern und nachhaltige Vorteile für ihr Unternehmen zu generieren, entwickeln die Leiter von Familienunternehmen eine langfristige Vision. Hinzu kommen eine größere Risikoaversion und eine starke Beteiligung der Gründer sowie der Aspekt des Vermögenserhalts, weil man das Unternehmen an die nachfolgenden Generationen weitergeben möchte.

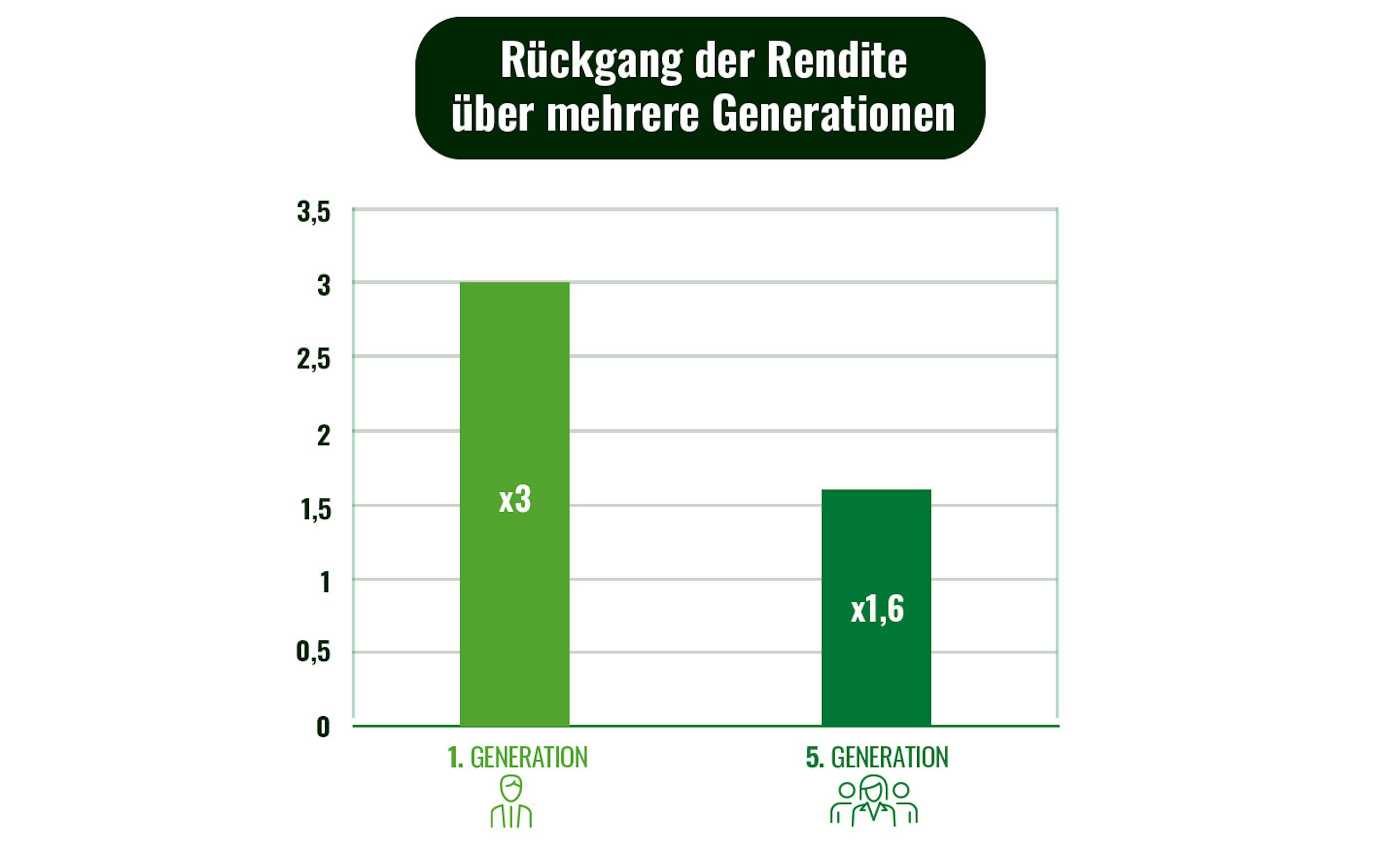

2) Welche leitende Generation ist die beste?

Man sagt, „die erste Generation baut auf, die zweite Generation entwickelt und die dritte Generation verschleudert das Familienerbe“. Ist das tatsächlich so?

Der Vergleich der Entwicklung der Aktienkurse mehrerer Familienunternehmen im selben Zeitraum (Januar 2004 – Oktober 2022) ergab, dass die Rendite der beobachteten Titel entsprechend der Anzahl der Generationen, in denen das Unternehmen geleitet wird, geringer ausfällt. So war die Rendite der Aktien von Unternehmen unter Leitung der ersten Generation nach 18 Jahren praktisch doppelt so hoch wie bei Aktien von Unternehmen unter Leitung der fünften Generation.

Dieser Unterschied ist vor allem auf die notwendigen Reinvestitionen zur Anpassung und Weiterentwicklung der Unternehmenstätigkeit mit zunehmendem Alter des Unternehmens zurückzuführen. Außerdem achten die Führungskräfte von Mehrgenerationen-Familienunternehmen bei Anlagen sehr genau auf das Rendite-Risikoverhältnis. Dadurch sind sie gezwungen, regelmäßig über den richtigen Kapitaleinsatz auf lange Sicht nachzudenken, um den wesentlichen Bedürfnissen des Unternehmens nachzukommen – das so genannte „geduldige Kapital“ – das sich nachteilig auf den Ertrag des Unternehmens auswirken könnte.

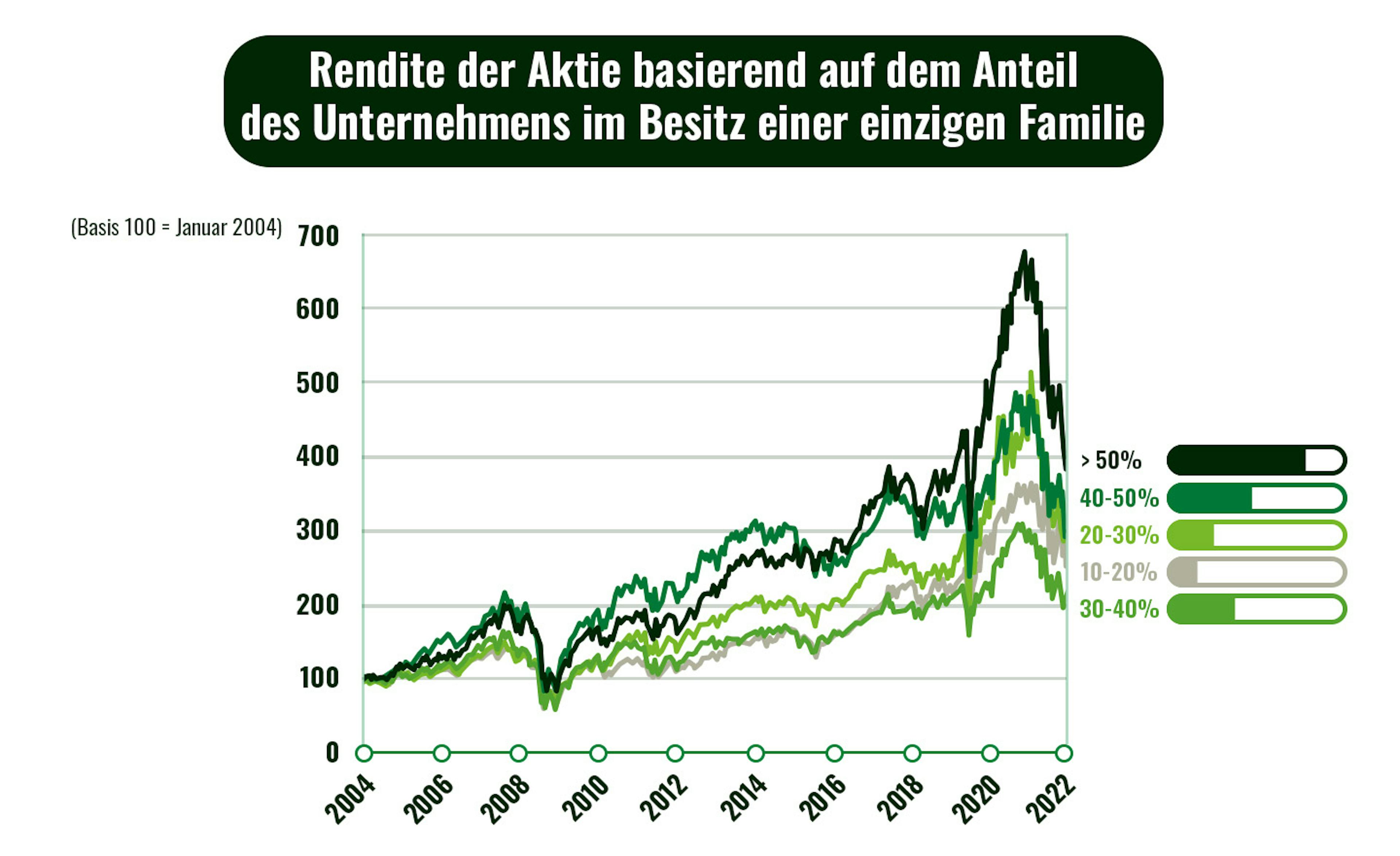

3) Welcher Anteil der Aktionäre ist am wirksamsten?

Aufgrund der besseren Abstimmung der Interessen der Aktionäre mit denen der Unternehmensleitung weisen Aktien von Unternehmen, die zu über 50% im Besitz einer einzigen Familie sind, zwischen Januar 2004 und Oktober 2022 ein deutlich höheres Renditewachstum auf als andere Unternehmen.

Unternehmen im Mehrheitsbesitz der Gründer oder einer einzigen Familie müssen außerdem viel weniger Ansprüche von Minderheitsaktionären berücksichtigen, deren Interessen nicht immer mit denjenigen der Unternehmensleitung übereinstimmen und/oder der langfristigen Entwicklung des Unternehmens entsprechen.

4) Wo findet man diejenigen Familienunternehmen mit der höchsten Outperformance gegenüber anderen Unternehmen an der Börse?

Dank ihrer im Vergleich zu den Schwellenländern besseren Unternehmensführung entwickeln sich Familienunternehmen in Industrieländern besser als andere Unternehmen an der Börse. Zudem legen Investoren immer größeres Gewicht auf die Unternehmensführung. Außerdem sind die Märkte der Schwellenländer in der Regel volatiler und weisen eine hohe Streuung der Renditen auf, was insbesondere auf höhere Risikoprämien zurückzuführen ist.

5) Familienunternehmen welcher Größenklasse bieten die beste Rendite?

Aus der Datenbank Carmignac Family 500 geht hervor, dass der Wert einer Investition in ein Familienunternehmen mit einer Marktkapitalisierung von über 50 Milliarden US-Dollar im Jahr 2004 bis Ende Oktober 2022 auf das 4,5-fache gestiegen wäre. Hätte man denselben Betrag in ein Unternehmen mit einer Marktkapitalisierung zwischen 10 Milliarden und 50 Milliarden US-Dollar investiert, wäre der Wert der Investition um das 2,8-Fache gestiegen. Bei einer Investition in ein Unternehmen mit einer Marktkapitalisierung zwischen 2 Milliarden und 10 Milliarden US-Dollar hätte sich ein Wertzuwachs um das 3,4-Fache und bei einer Marktkapitalisierung von unter 2 Milliarden US-Dollar um das 3,1-Fache ergeben.

Sehr große Unternehmen sind oftmals reifer. Daher sind sie in der Lage, selbst in Krisenzeiten weniger volatile Renditen zu bieten. Zudem verfügen sie über bedeutendere finanzielle Ressourcen bei höherer Stabilität im Hinblick auf Rentabilität und Wirtschaftlichkeit. Small Caps können Marktschocks weniger gut verkraften und haben geringeren Spielraum beim Aushandeln der Zinsen für Kreditaufnahmen, sodass höhere Kosten für die Fremdkapitalaufnahme zu Wachstumszwecken anfallen.

Außerdem stellen wir fest, dass kleine Unternehmen zwar vor allem Dynamik beweisen und über ein höheres Wachstumspotenzial verfügen, große Unternehmen hingegen eine höhere Stabilität beim Fortschritt ihrer Tätigkeit aufweisen. Letztere übertreffen außerdem auch die führenden Unternehmen des Sektors.

Man sollte sich dennoch vor übereilten Schlussfolgerungen hüten. Ein sehr großes Industrieunternehmen mit Sitz in einem Industrieland, dessen Gründer die Aktienmehrheit halten und das von der ersten Generation geleitet wird, ist nicht unbedingt gleichbedeutend mit einer lohnenden Investition.

Die Wirklichkeit kann wesentlich komplizierter sein, und es müssen noch viele andere Punkte berücksichtigt werden (Unternehmensführung, Sektor, besondere Situation der jeweiligen Unternehmen…). Zudem sind auch weitere Analysen und Treffen mit der Unternehmensleitung erforderlich, ebenso wie die Berücksichtigung der Marktzyklen zur Anpassung an die Konjunktur.

Aus diesen Gründen kann es vielleicht besser sein, seine wirtschaftlichen Angelegenheiten Fachleuten anzuvertrauen, die in der Lage sind, derartige Unternehmen, die zu Recht Aufmerksamkeit verdienen, zu studieren und regelmäßig zu beobachten.

Aktuelle Analysen

Carmignac Portfolio Human Xperience: Letter from the Fund Manager

Carmignac lanciert den Fonds: Carmignac Tech Solutions, um von der nächsten Welle technologischer Innovationen zu profitieren

Der Carmignac Portfolio Human Xperience feiert sein dreijähriges Bestehen

Marketing-Anzeige. Bitte lesen Sie den KID /Prospekt bevor Sie eine endgültige Anlageentscheidung treffen. Dieses Dokument ist für professionelle Kunden bestimmt.

Diese Unterlagen dürfen ohne die vorherige Genehmigung der Verwaltungsgesellschaft weder ganz noch in Auszügen reproduziert werden. Diese Unterlagen stellen weder ein Zeichnungsangebot noch eine Anlageberatung dar. Diese Unterlagen stellen keine buchhalterische, rechtliche oder steuerliche Beratung dar und sollten nicht als solche herangezogen werden. Diese Unterlagen dienen ausschließlich zu Informationszwecken und dürfen nicht zur Beurteilung der Vorzüge einer Anlage in Wertpapieren oder Anteilen, die in diesen Unterlagen genannt werden, oder zu anderen Zwecken herangezogen werden. Die in diesen Unterlagen enthaltenen Informationen können unvollständig sein und ohne vorherige Mitteilung geändert werden. Sie entsprechen dem Stand der Informationen zum Erstellungsdatum der Unterlagen, stammen aus internen sowie externen, von Carmignac als zuverlässig erachteten Quellen und sind unter Umständen unvollständig. Darüber hinaus besteht keine Garantie für die Richtigkeit dieser Informationen. Dementsprechend wird die Richtigkeit und Zuverlässigkeit dieser Informationen nicht gewährleistet und jegliche Haftung im Zusammenhang mit Fehlern und Auslassungen (einschließlich der Haftung gegenüber Personen aufgrund von Nachlässigkeit) wird von Carmignac, dessen Niederlassungen, Mitarbeitern und Vertretern abgelehnt.

Wertentwicklungen der Vergangenheit lassen keine Rückschlüsse auf zukünftige Wertverläufe zu. Wertentwicklung nach Gebühren (keine Berücksichtigung von Ausgabeaufschlägen die durch die Vertriebsstelle erhoben werden können). Die Rendite von Anteilen, die nicht gegen das Währungsrisiko abgesichert sind, kann infolge von Währungsschwankungen steigen oder fallen.

Die Bezugnahme auf bestimmte Werte oder Finanzinstrumente dient als Beispiel, um bestimmte Werte, die in den Portfolios der Carmignac-Fondspalette enthalten sind bzw. waren, vorzustellen. Hierdurch soll keine Werbung für eine Direktanlage in diesen Instrumenten gemacht werden, und es handelt sich nicht um eine Anlageberatung. Die Verwaltungsgesellschaft unterliegt nicht dem Verbot einer Durchführung von Transaktionen in diesen Instrumenten vor Veröffentlichung der Mitteilung. Die Portfolios der Carmignac-Fondspalette können ohne Vorankündigung geändert werden.

Der Verweis auf ein Ranking oder eine Auszeichnung, ist keine Garantie für die zukünftigen Ergebnisse des OGAW oder des Managers. Risiko Skala von KID (Basisinformationsblatt). Das Risiko 1 ist nicht eine risikolose Investition. Dieser Indikator kann sich im Laufe der Zeit verändern. Die empfohlene Anlagedauer stellt eine Mindestanlagedauer dar und keine Empfehlung, die Anlage am Ende dieses Zeitraums zu verkaufen.

Morningstar Rating™ : © Morningstar, Inc. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen: sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt; dürfen nicht vervielfältigt oder verbreitet werden; und deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Informationen entstehen.

Bei der Entscheidung, in den beworbenen Fonds zu investieren, alle Eigenschaften oder Ziele des beworbenen Fonds berücksichtigt werden sollten, wie sie in seinem Prospekt oder in den Informationen beschrieben sind. Der Zugang zu den Fonds kann für bestimmte Personen oder Länder Einschränkungen unterliegen. Diese Unterlagen sind nicht für Personen in Ländern bestimmt, in denen die Unterlagen oder die Bereitstellung dieser Unterlagen (aufgrund der Nationalität oder des Wohnsitzes dieser Person oder aus anderen Gründen) verboten sind. Personen, für die solche Verbote gelten, dürfen nicht auf diese Unterlagen zugreifen. Die Besteuerung ist von den jeweiligen Umständen der betreffenden Person abhängig. Die Fonds sind in Asien, Japan und Nordamerika nicht zum Vertrieb an Privatanleger registriert und sind nicht in Südamerika registriert. Carmignac-Fonds sind in Singapur als eingeschränkte ausländische Fonds registriert (nur für professionelle Anleger). Die Fonds wurden nicht gemäß dem „US Securities Act“ von 1933 registriert. Gemäß der Definition der US-amerikanischen Verordnung „US Regulation S“ und FATCA dürfen die Fonds weder direkt noch indirekt zugunsten oder im Namen einer „US-Person“ angeboten oder verkauft werden. Die Risiken, Gebühren und laufenden Kosten sind in den wesentlichen Anlegerinformationen (Basisinformationsblatt, KID) beschrieben. Die wesentlichen Anlegerinformationen müssen dem Zeichner vor der Zeichnung ausgehändigt werden. Der Zeichner muss die wesentlichen Anlegerinformationen lesen. Anleger können einen teilweisen oder vollständigen Verlust ihres Kapitals erleiden, da das Kapital der Fonds nicht garantiert ist. Die Fonds sind mit dem Risiko eines Kapitalverlusts verbunden. Die Verwaltungsgesellschaft kann den Vertrieb in Ihrem Land jederzeit einstellen.

Carmignac Portfolio bezieht sich auf die Teilfonds der Carmignac Portfolio SICAV, einer Investmentgesellschaft luxemburgischen Rechts, die der OGAW-Richtlinie oder AIFM- Richtlinie entspricht.Bei den Fonds handelt es sich um Investmentfonds in der Form von vertraglich geregeltem Gesamthandseigentum (FCP), die der OGAW-Richtlinie nach französischem Recht entsprechen.

Für Deutschland: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.de zur Verfügung und sind auf Anforderung bei der Verwaltungsgesellschaft erhältlich. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 5.

Für Osterreich: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.at zur Verfügung. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz.

In der Schweiz: die Prospekte, KID und Jahresberichte stehen auf der Website www.carmignac.ch zur Verfügung und sind bei unserem Vertreter in der Schweiz erhältlich, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Die Zahlungsdienst ist die CACEIS Bank, Montrouge, Zweigniederlassung Nyon / Schweiz Route de Signy 35, 1260 Nyon. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 5.